Известно, что банки не очень хорошо относятся к проблемным клиентам, но ситуация кардинально изменяется, если заемщик готов предоставить дополнительные гарантии возврата денежных средств. В данной статье мы подготовили небольшой список банков, предоставляющих ипотеку гражданам с плохой кредитной историей. Благодаря этой информации, вы сможете получить ссуду на приобретение жилья.

Сложности оформления ипотеки при плохой КИ

Вся информация об исполнении своих обязательств по кредитам отображается в кредитной истории, хранением и актуализацией которой занимаются специализированные компании. Любые, даже незначительные нарушения сроков оплаты кредита, либо другие проблемы с кредитом обязательно будут отображены в кредитной истории, как и его своевременное погашение.

Всех проблемных клиентов можно условно разделить на несколько категорий:

- Заемщики, допускавшие разовые просрочки.

- Заемщики, систематически пропускавшие платежи общим сроком до 30 дней.

- Клиенты, имеющие неоплаченные просрочки.

- Заемщики, выплатившие долги только после судебного вердикта.

Если первые два случая имеют большие шансы на получение одобрительного решения, то граждане, относящиеся к последним двум категориям, на получение новых кредитов в банках могут даже не рассчитывать. Выдача новых ссуд будет возможна только после погашения всех открытых просрочек, а перспектива судебных разбирательств не интересна ни одному банку.

Поэтому подготовку к получению ипотеки следует начать с подачи запроса в бюро кредитных историй. Согласно нормам действующего законодательства, каждый гражданин имеет право получить информацию о своей кредитной истории бесплатно 1 раз в год. На нашем сайте onlinezayavkanacredit.ru вы сможете ознакомиться со способами проверки кредитной истории.

Если какая-то информация не соответствует действительности, то необходимо направить обращение в банк для внесения изменений. В течение 20 дней информация в БКИ обновится и можно смело подавать заявку в кредитно-финансовую организацию.

Где получить ссуду

Перед посещением банковских офисов необходимо определить, какие из банков выдают жилищные кредиты гражданам с испорченной КИ, и на каких условиях осуществляется эта процедура. Лучше выбрать сразу несколько банков на случай получения отказа в одном из них.

Далее мы рассмотрим условия ипотечного кредитования в различных банковских организациях страны.

Тинькофф

Данная организация уже долгое время занимает лидирующие позиции в дистанционном банковском обслуживании. В ипотечном кредитовании банк не выдает ссуду напрямую, а является посредником между клиентом и кредитором. Выгоду получают обе стороны – заемщик может воспользоваться услугами удаленно, а кредитор снижает нагрузку на своих сотрудников и получает дополнительные гарантии.

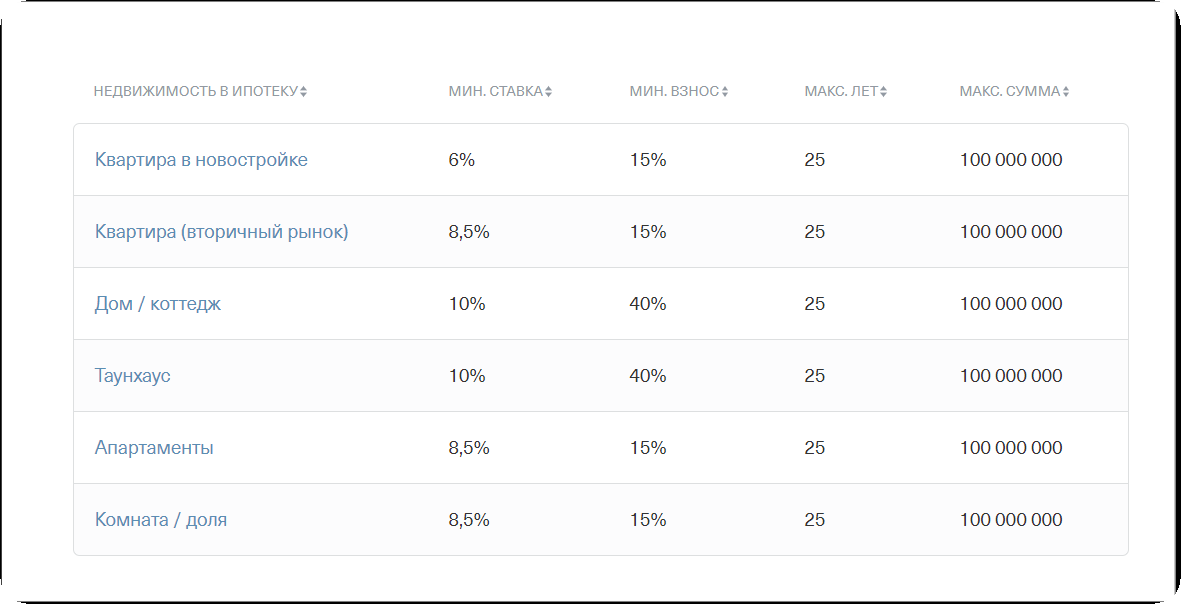

Условия кредитования в большей степени зависят от банка-кредитора, но присутствуют некоторые ограничения.

- Процентная ставка – 6%-11.25%.

- Размер ссуды – до 100 миллионов рублей.

- Срок кредитования – 1-25 лет.

- Размер первоначального взноса – от 15%.

- Обеспечение – под залог строящегося жилья.

- Страховка – личная и имущественная. Если заемщик отказывается от личного страхования, то процентная ставка будет увеличена на 2 процентных пункта.

- Срок рассмотрения обращения – до 3 дней с момента оформления онлайн заявки на сайте.

- Форма погашения – равными ежемесячными платежами, согласно установленному графику.

Воспользоваться данной программой могут все граждане РФ возрастом 20-64 лет. Требуется наличие трудового стажа на текущем рабочем месте более 3 месяцев при общем стаже от 1 года. Наличие постоянной регистрации не обязательно. Заемщик может проживать в любом городе страны. Например, в городе Красноярске или соответствующей области.

Требований к уровню доходов нет, но размер ежемесячного платежа не может превышать 60% от общего дохода в месяц.

Сбербанк

Данная организация является лидером отечественного банковского сегмента. На долю Сбербанка приходится наибольшее количество клиентов и отделений по всей территории страны. Благодаря обширной сети отделений, получить банковские услуги можно в каждой области. Например, в Челябинске, Краснодаре или иных населенных пунктах этих регионов.

Считается, что получить ипотеку в Сбербанке с плохой КИ практически невозможно. Это верно лишь отчасти. Рассчитывать на нее могут заемщики без активных просрочек, являющиеся зарплатными клиентами Сбербанка. Дополнительно к этому рекомендуется привлечь созаемщиков и подготовить первоначальный взнос в размере более 50%.

Базовые условия кредитования выглядят следующим образом:

Воспользоваться ипотечными услугами Сбербанка могут граждане РФ в возрасте 21-75 лет. Требуется наличие трудового стажа на последнем рабочем месте не менее полугода при общем стаже более 12 месяцев в течение 5 лет.

Привлекая созаемщиков, следует учесть, что их максимальное количество не может превышать трех. Супруги не включаются в список созаемщиков, если не имеют гражданства, либо оформлен брачный договор, где реализована раздельная собственность на имущество.

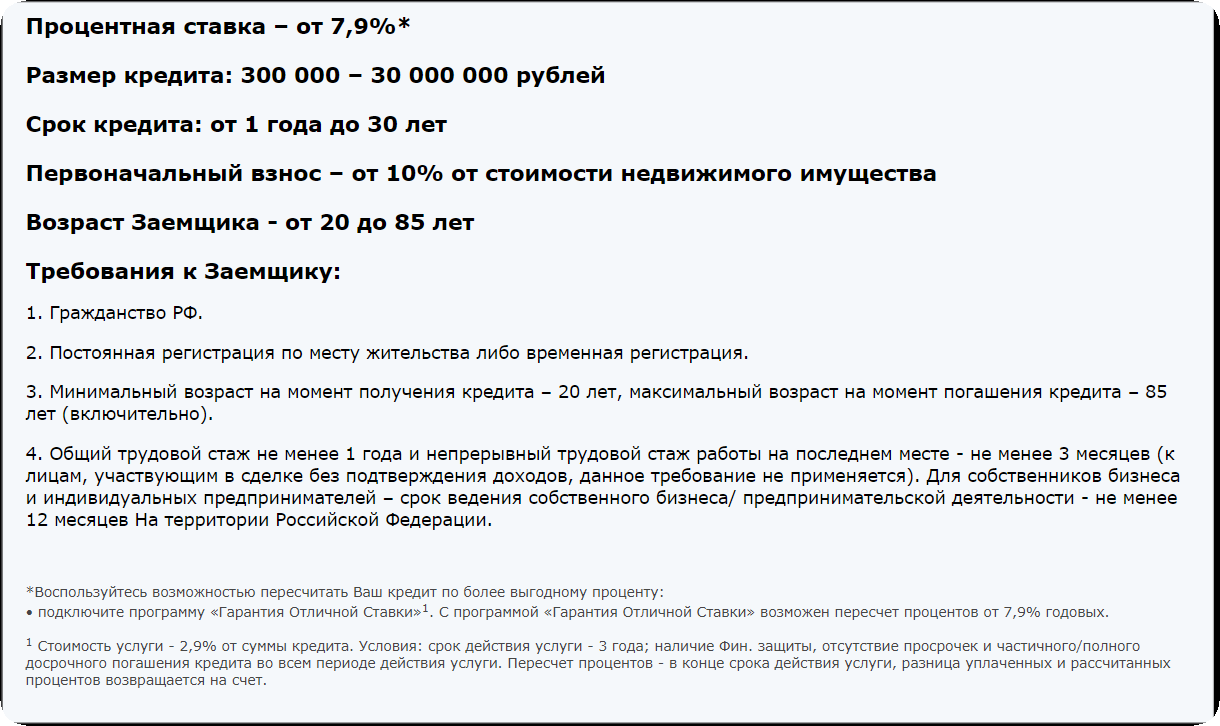

Совкомбанк

Данная организация известна своим лояльным отношением к проблемным заемщикам, поэтому без него не обойдется ни один список банков, выдающих ипотеку с плохой кредитной историей. В арсенале услуг этого банка даже имеется специальная программа по улучшению кредитной истории. Головной офис организации находится в Костромской области, но большое количество его представительств размещено в Москве и СПБ.

Конечно же, условия кредитования для клиентов с отрицательной КИ будут значительно далеки от идеальных, но получить ссуду есть все возможности. На сегодняшний день условия ипотечного кредитования в Совкомбанке следующие:

Юникредит Банк

Данную организацию часто рекомендуют выбирать в качестве банка для получения ипотеки. Есть несколько причин этому, и главная из них – простые условия для получения жилья. Отделения банка размещены по всей территории страны с головным офисом в Москве

В настоящее время действуют такие условия по ипотечному кредиту:

- Процентная ставка – от 10%.

- Размер ссуды – до 10 миллионов в регионах, до 15 миллионов в Москве и СПБ.

- Срок кредитования – 1-30 лет.

- Первоначальный взнос – 15%-50%.

- Обеспечение – залог строящегося жилья, личное имущество.

- Сроки рассмотрения заявки – до 1 недели.

- Погашение – равными ежемесячными платежами с возможностью оплатить кредит досрочно частично или полностью.

Как повысить шансы на одобрение ипотеки

Кредитная история является показателем надежности заемщика. Чем ниже кредитный рейтинг, тем меньше гарантий у банка, что ссуда будет выплачиваться своевременно. Соответственно, необходимо предоставить банку дополнительные гарантии возврата денег. Например:

- Оформить недвижимое имущество в залог. Высоколиквидное жилье будет весомым аргументом в пользу получения ссуды. Для проблемных заемщиков максимальная сумма кредита под залог жилья редко превышает половину оценочной стоимости квартиры или дома.

- Обратиться в зарплатный банк. Если вы длительное время получали заработную плату на банковский счет и имеете стабильное место работы, то банк может закрыть глаза на некоторые проблемы с КИ. Также своим клиентам могут быть предложены более выгодные условия ипотечного кредитования.

- Использование материнского капитала. Обналичивание этой социальной выплаты незаконно, однако ее можно использовать в качестве первоначального взноса. Если банк готов предоставить ссуду с высоким порогом вхождения, то материнский капитал поможет оплатить его частично или полностью. Более подробную информацию о материнском капитале вы можете получить на нашем сайте onlinezayavkanacredit.ru.

- Подать заявку в небольшие банки. Так как использование базы данных БКИ для банка является платной услугой, не все новые кредитно-финансовые организации сотрудничают с ними. Однако вероятность найти такой банк минимальна.

Исправление кредитной истории

Если указанные рекомендации не помогли, и банки все равно отказывают в выдаче кредитов, следует задуматься над исправлением кредитной истории. Существует несколько совершенно легальных способов повысить свой кредитный рейтинг. Можно воспользоваться одним из них, либо комбинировать все способы сразу.

- Займ в МФО. Каждая кредитная операция отображается в кредитной истории. Микрозаймы в микрофинансовых организациях также следуют этому правилу. Их получить намного проще, чем банковский кредит, а высокие процентные ставки не позволят откладывать его погашение надолго.

- Программы улучшения кредитной истории. Некоторые банки имеют в своем арсенале услугу по повышению низкого кредитного рейтинга. Примером таких услуг является программа Кредитный доктор от Совкомбанка. Пройдя полный курс, вы сможете увеличить свои шансы на получение кредита.

- Обращение к кредитным брокерам. Данные лица и организации оказывают посильную помощь в получении денежных средств в долг. Также они могут разработать специальный кредитный курс улучшения КИ, основанный на получении и своевременном возврате краткосрочных займов и кредитов.

- Получение кредитной карты. Оформить кредитку намного проще, и зачастую кредитный рейтинг не имеет решающего значения. Особенно, если она оформляется в зарплатном банке. Регулярно используя свой кредитный лимит, вы не только увеличиваете его размер, но и исправляете КИ.

- Если вы в срок погасили кредит, но банк не подал эту информацию, необходимо обратиться в его ближайший офис для устранения ошибки. Вам необходимо будет предоставить документальное подтверждение погашения кредита с требованием о внесении информации в БКИ.

Перед посещением банка необходимо подготовиться и изучить отзывы заемщиков в подобных ситуациях. Это поможет избежать большинства трудностей, с которыми сталкивается большинство клиентов банка. Надеемся, что изложенный выше список банков, выдающих ипотеку с плохой кредитной историей, поможет вам в получении собственного жилья.